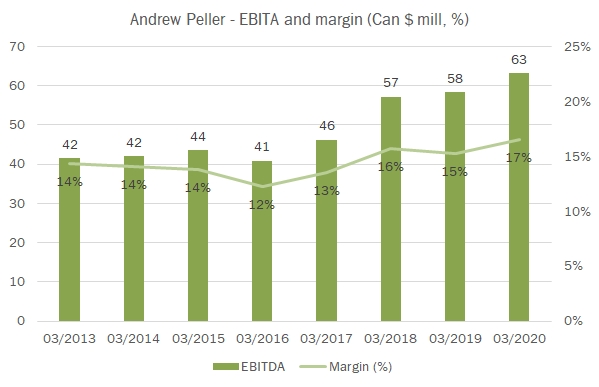

Fonte: bilancio aziendale (http://www.andrewpeller.com/financials.php)

Torniamo oggi su Andrew Peller, l’azienda vinicola canadese quotata in borsa, per discutere il bilancio 2019 (marzo 2020) e quello che sta succedendo nel 2020. Su entrambi i fronti ci sono soprattutto buone notizie: nel bilancio 2019 a fronte di vendite stabili (nonostante l’impatto delle acquisizioni) i margini migliorano, come da obiettivi aziendali che abbiamo discusso nel post precedente, per arrivare a un utile operativo di 63 milioni (di dollari canadesi) e un margine del 16.5% contro 58 milioni e 15.3% del 2018. Va detto che questi miglioramenti non si trasformano in maggiore utile netto principalmente per una serie di questioni contabili. Per quanto riguarda invece il 2020, i dati dei primi sei mesi (marzo-settembre) sono molto incoraggianti: l’esposizione commerciale bilanciata tra Horeca e off-premise ha consentito di mantenere le vendite (202 milioni contro 198 dei primi sei mesi dell’anno scorso) e nonostante un calo del margine industriale (dovuto al mix delle vendite meno profittevole) il forte taglio delle spese di marketing ha addirittura spinto l’utile operativo da 36 a 45 milioni di dollari canadesi. Una performance decisamente superiore alle attese, che ha portato il titolo a recuperare completamente la perdita di valore registrata durante i mesi del COVID. A fine dicembre 2020, l’azienda aveva un valore di borsa di 476 milioni di dollari canadesi, quindi circa 300 milioni di euro. Passiamo a un breve commento dei dati.