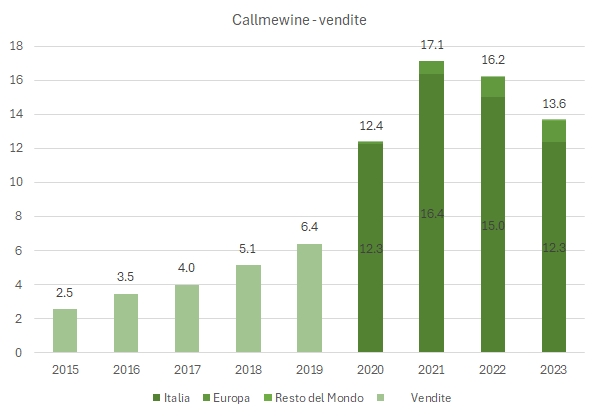

Potrebbe darsi che se 4 anni fa, nel 2019, avessero detto a Callmewine che sarebbe cresciuta del 20% all’anno per i successivi 4 anni, come è effettivamente stato, magari chi era al timone dell’azienda ci avrebbe messo la firma. Oggi, i 14 milioni di fatturato 2023, che corrispondono a +21% annuo dal 2018 ma che sono invece un calo del 15% sul 2022, possono sembrare in qualche modo deludenti. Il modello di business non è semplice e necessita di larga scala. L’azienda nel 2023 ha tenuto la barra dritta sul margine sulle vendite e ha cercato di tenere i costi sotto controllo ma è comunque rimasta ben al di sotto del punto di pareggio, bruciando un paio di milioni di euro di cassa. Ciò richiederà nel 2024 un’iniezione di capitale di 1.5 milioni di euro, in verità la prima dopo i 4 milioni di euro ricevuti nel 2020. Il capitolo dell’evoluzione prevedibile della gestione non menziona alcun target economico-finanziario, piuttosto mette l’accento su due possibili segmenti in cui crescere: il mercato tedesco e il segmento B2B. Purtroppo a quanto si legge nel comunicato stampa di Italmobiliare (principale azionista) relativamente al primo trimestre non va nella giusta direzione: le vendite sono calate del 21% a 2.8 milioni di euro anche se i margini non sono in peggioramento grazie al taglio dei costi fissi. Passiamo a una breve analisi dei dati con ulteriori tabelle e grafici.