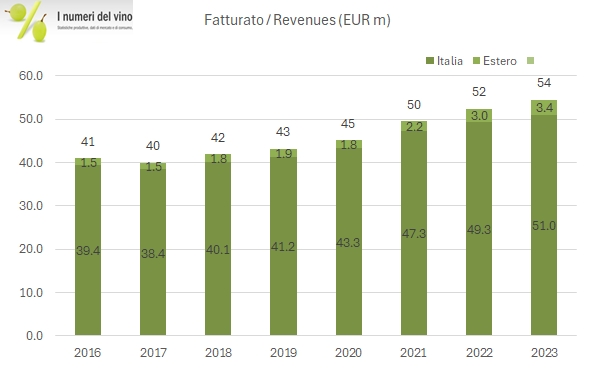

In un anno mediamente difficile per le aziende vinicole, Guido Berlucchi archivia il suo bilancio migliore di sempre. Le vendite sono cresciute del 4% nonostante un calo dei volume quantificato dall’azienda attorno al 5%, il che indica lo sforzo di spostare le vendite verso fasce di prezzo più elevate. Questo esercizio si vede molto bene, in senso positivo, sui margini e sui profitti in generale (13 milioni di EBITDA, margine al 23%), e in senso invece più negativo dal punto di vista finanziario, dato che è necessario tenere i prodotti più a lungo in maturazione e quindi investire nel magazzino. Proprio in questa differenza, utili eccellenti ma forte incremento del debito (da 32 a 53 milioni di euro), si sostanzia il bilancio 2023 di Berlucchi. Di certo, dopo gli anni pre-Covid in cui Berlucchi sembrava gestita “per la stabilità” e in qualche modo sacrificata alle operazioni finanziarie dei suoi azionisti (nel 2017-18 gli azionisti prelevarono 75 milioni di euro dall’azienda), troviamo oggi un’azienda che cresce e investe in maniera costante, senza aver subito contraccolpi dal rientro dall’era Covid. Bene, passiamo a un commento dei numeri con ulteriori grafici e tabelle.