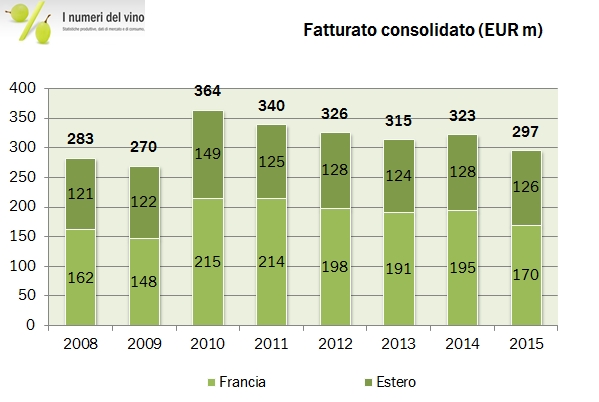

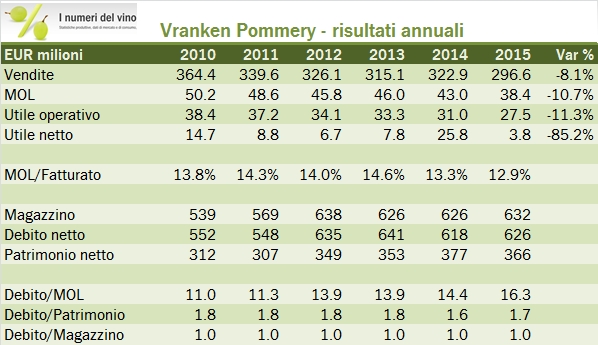

Per capire bene i conti di Vranken Pommery il riferimento a cosa è successo allo Champagne nel 2015 è importante. Abbiamo pubblicato questo rapporto qualche giorno fa: il mercato francese è andato molto male, soprattutto nella parte finale dell’anno, quando ricorderete ci furono i terribili attentati a Parigi. Quindi, a fronte di un mercato che a valore ha raggiundo 4.8 miliardi di euro, +5%, sono le esportazioni a determinare praticamente tutta la crescita (+12%). Tornando a Vranken Pommery quindi possiamo ben immaginarci un anno difficile. Oltre al problema Champagne-Francia, VP ha anche provveduto a “deconsolidare” parte dell’attività dei vin de sable, che ha determinato un impatto negativo del 6% sul fatturato. Mettendo dentro tutto, il 2015 è da dimenticare: le vendite calano dell’8%, l’utile operativo dell’11%, il debito sale nella stessa misura del magazzino. Tutto questo richiede un cambio di strategia, che è stato appena annunciato: focalizzazione sui margini di profitto e riduzione del livello delle scorte, che sono particolarmente rilevanti (oltre 2 anni di vendite) per ridurre il livello del debito che ha ormai raggiunto la soglia record di 16 volte il margine operativo lordo. Passiamo ai numeri.

- Le vendite sono in calo dell’8% a 297 milioni di euro. Di questo calo il 6% è legato al deconsolidamento dell’attività di Listel, che però “ritorna dentro” sotto l’utile operativo e quindi nell’utile netto come quota parte degli utili. Le vendite in valore assoluto di Champagne sono stabili a 253 milioni, con un calo del 5% di Vranken Pommery e un balzo dell’8% di Heidsieck, rispettivamente a 129 e 66 milioni di euro.

- Essendo completamente esposto alla Francia, cala anche il fatturato del Porto, -5% a 6 milioni di euro.

- I margini sono sotto pressione, soprattutto nella parte importante dell’attività, lo Champagne. Il MOL scende dal 13.3% al 12.9% del fatturato, quindi da 43 a 38 milioni di euro, mentre l’utile operativo è giù dell’11% a 28 miliioni di euro. Di questo, 22 milioni sono relativi allo Champagne e al Porto e mostrano un calo del margine dal 10.3% dello scorso anno all’8.5% del 2015.

- L’utile netto è molto difficile da leggere ma se togliamo tutti gli oneri straordinari dovrebbe essere in leggero incremento, per via della mancanza di oneri straordinari, del calo di 3 milioni di euro degli oneri finanziari (tassi di interesse in forte calo) e del contributo di Listel, sotto la linea operativa. Si può stimare un utile rettificato di 9-10 milioni contro i 7-8 dello scorso anno.

- A livello finanziario, il debito abbiamo detto cresce a 632 milioni di euro, +6 miloni, dopo aver investito 15 milioni di euro (contro 6 del 2014) e aver distribuito circa 2.5 milioni di euro di dividendi. Potremmo concludere che l’azienda non ha quasi generato cassa, anche considerando che gli investimenti sono leggermente superiori al normale.

- Il ritorno sul capitale si muove di conseguenza. Con un utile operativo di 28 milioni e un miliardo di euro di capitale investito siamo leggermente sotto il 3%, che è ben al di sotto del 6-7% degli anni pre-crisi 2009. Decisamente un livello insoddisfacente per gli azionisti. Da cui il cambio di strategia che verrà implementato.