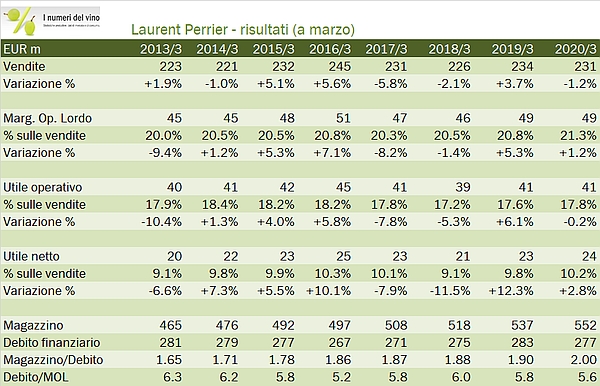

Con la chiusura a marzo 2020, Laurent Perrier è stata marginalmente lambita dalla crisi COVID. I numeri che sono stati presentati sono comunque positivi e seguono la linea degli ultimi anni, e cioè: incremento del prezzo-mix (+4.5% nell’anno) a discapito dei volumi (-6%) con lo spostamento sulle cuvee speciali (41% delle vendite), internazionalizzazione del business (Francia sotto il 20%) e mantenimento di una struttura finanziaria molto solida (valore del magazzino doppio rispetto all’indebitamento finanziario). Gli utili sono rimasti pressochè stabili a fronte del leggero calo delle vendite e dell’incremento degli ammortamenti, ma la generazione di cassa è migliorata e ha consentito sia di aumentare i dividendi (sempre molto pochi peraltro) e di ridurre il debito. Possiamo dunque dire che Laurent Perrier si presenta in piena forma pronta per superare la prova COVID. Passiamo ai numeri.

[wp_bannerize group=”ADSENSE”]

- Le vendite calano dell’1% a 231 milioni, a fronte di un calo dell’11% in Francia (complice anche la riduzione strutturale del business all’ingrosso), di vendite stabili in Europa (101 milioni) e di un incremento del 9% nel resto del mondo, che resta il vero motore di crescita del gruppo. In termini di volumi, le vendite sono scese da 11.8 a 11.1 milioni, -6%, compensato da un quasi corrispondente incremento del prezzo mix (+4.5%).

- L’incremento dei prodotti speciali (dal 40.9% al 41.2% del totale) e lo spostamento verso nuovi mercati aiuta il margine industriale, che sale di 1 punto dal 49.8% al 50.8%, ma ovviamente determina maggiori costi operativi sia commerciali che generali, oltre che richiedere maggiori investimenti. Così, la metà di questo 1 punto di beneficio si perde a livello di EBITDA e la quasi totalità a livello di utile operativo, che passa dal 17.6% al 17.8% delle vendite ed è stabile in valore assoluto a 41 milioni di euro. Nessuna novità su tasse e oneri finanziari, talchè si scende con un utile netto prossimo a 28 milioni di euro, +3%.

- La generazione di cassa è cresciuta del 4% a 32 milioni di euro, che sono andati a coprire l’aumento del circolante per 16 milioni (principalmente magazzino, quindi si tratta di una specie di “investimento”), agli investimenti per 3 milioni (una tregua dopo i forti investimenti degli ultimi 5 anni, mediamente erano 10-11 milioni) e ai dividendi per 7 (erano 6 l’anno scorso). Più o meno la differenza tra queste voci corrisponde al miglioramento di 6 milioni dei debiti, da 283 a 277 milioni (abbiamo tolto dal numero ufficiale l’impatto falso di IFRS16).

- Poco, molto poco, si dice come sempre sulle prospettive, salvo che non ci sono problemi di liquidità e non ci sono problemi nelle operazioni del gruppo. Staremo a vedere, sicuramente le altre aziende della Champagne sembrano essere più vulnerabili.

…ho un piccolo favore da chiedervi. Sempre più persone leggono “I Numeri del Vino”, che pubblica da oltre dieci anni tre analisi ogni settimana sul mondo del vino senza limitazioni o abbonamenti. La pubblicità e le sponsorizzazioni servono per aiutare una missione laica in Perù. Per fare in modo che questo lavoro continui e resti integralmente accessibile, ti chiedo un piccolo aiuto, semplicemente prestando da dovuta attenzione con una visita alle inserzioni e alle sponsorizzazioni presenti nella testata e nella sezione laterale del blog. Grazie. Marco