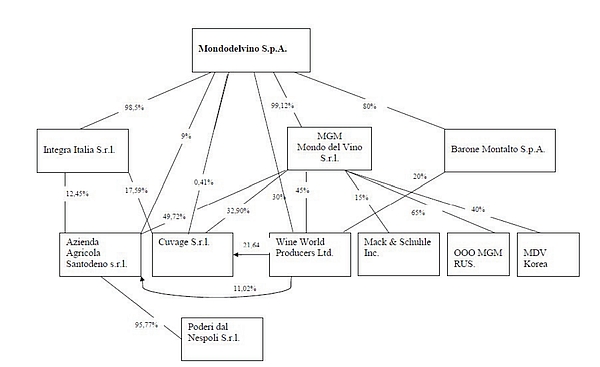

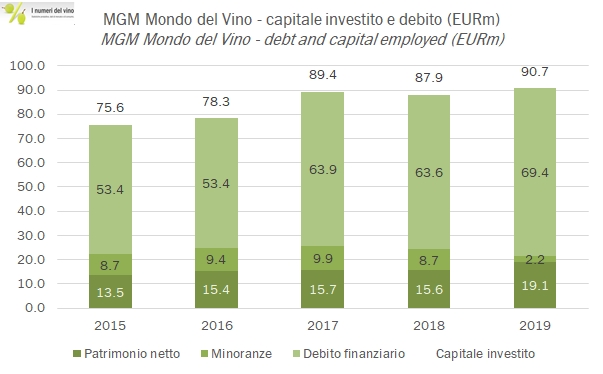

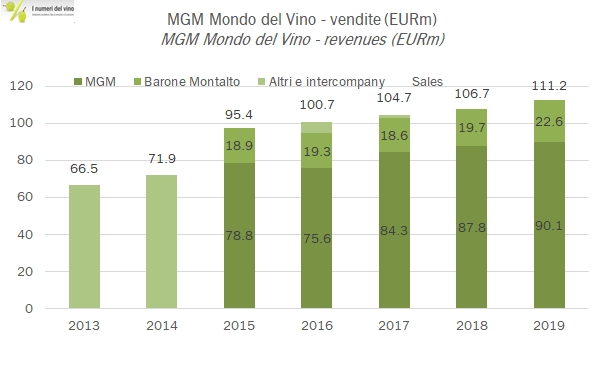

Mondodelvino ha riportato un deciso miglioramento dei risultati economici nel corso del 2019, in parte grazie all’assenza di componenti straordinarie negative e ha messo ordine alla struttura finanziaria attraverso l’emissione di un minibond di 15 milioni di euro. Per riassumere, nel 2019 le vendite sono cresciute del 4% a 111 milioni, margine operativo lordo tocca il 10% del fatturato, il livello più elevato degli ultimi 5 anni che abbiamo sotto osservazione e il bilancio chiude con un utile di 2.4 milioni, contro il pareggio del 2018, cui contribuiscono in modo sostanzioso il calo degli oneri finanziari (con perdite su cambi che si sono trasformati in utili su cambi, per uno scostamento anno su anno di oltre 1.5 milioni di euro) e anche il fatto che quasi tutti gli utili quest’anno sono di competenza della capogruppo e non delle minoranze. Vi invito infatti a guardare il grafico all’interno del post dove potete apprezzare quanto sia complicata la struttura del gruppo. Nel 2019 il peso dei cosiddetti “interessi di minoranza” cioè la quota parte di chi partecipa alle imprese del gruppo senza controllarle sia scesa in modo radicale sia a livello di utili (zero contro 2.4 milioni trattenuti dalla capogruppo) che a livello di patrimonio (2.2 milioni contro 8.7 del 2018, cui fanno fronte 19 milioni di patrimonio della capogruppo). Quindi, risultati migliori, e anche investimenti più elevati degli anni scorsi che in realtà determinano un leggero incremento del debito. Per quanto riguarda il 2020, dai dati dei primi mesi Mondodelvino ha fornito un quadro rassicurante con una tenuta sostanziale delle vendite. Passiamo ai dati.

[wp_bannerize group=”ADSENSE”]

- Il fatturato sale del 4% a 111 milioni di euro, non abbiamo dettaglio di quanto in Italia e quanto all’estero. Per contributore, l’entità legale MGM (che però immaginiamo distribuisca anche prodotti degli altri marchi) cresce del 2.6% a 90 milioni, mentre Barone Montalto sale a 22.6 milioni, +14%.

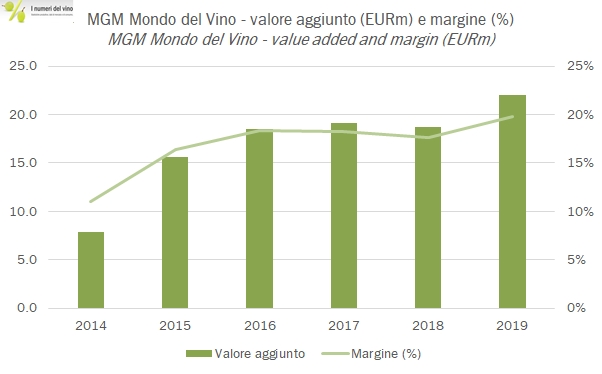

- A livello reddituale, i costi per gli acquisti crescono del 2.5%, i servizi del 9% e il personale del 7%, ma ciò è compensato dall’incremento degli altri ricavi, per arrivare a un valore aggiunto di 22 milioni, +17% e il 20% delle vendite, mentre l’EBITDA ricalcolato da noi tocca quota 11 milioni (+29%) e l’utile operativo più che raddoppia a 4 milioni (1.8 milioni di euro nel 2018).

- Sotto i numeri cambiano in modo importante: i cambi portano +0.8 milioni contro -0.8 dello scorso anno e già questo spiega molto del passaggio da 2.5 milioni di euro di oneri finanziari agli 0.5 milioni del 2019, mentre gli interessi di minoranza praticamente scompaiono (mentre nel 2018 si erano mangiati tutto l’utile) per arrivare a un utile netto di 2.4 milioni di euro, che gli amministratori definiscono una specie di ritorno alla normalità del gruppo.

- Dal punto di vista finanziario registriamo un incremento del debito netto da 64 a 69 milioni di euro, determinato da un forte incremento degli investimenti (da 6 a 10 milioni di euro) e con un capitale circolante stabile (clienti-fornitori-magazzino).

…ho un piccolo favore da chiedervi. Sempre più persone leggono “I Numeri del Vino”, che pubblica da oltre dieci anni tre analisi ogni settimana sul mondo del vino senza limitazioni o abbonamenti. La pubblicità e le sponsorizzazioni servono per aiutare una missione laica in Perù. Per fare in modo che questo lavoro continui e resti integralmente accessibile, ti chiedo un piccolo aiuto, semplicemente prestando da dovuta attenzione con una visita alle inserzioni e alle sponsorizzazioni presenti nella testata e nella sezione laterale del blog. Grazie. Marco